Schlaglichter der BWL

Klassiker, Ideen, Begriffe. Eine Auswahl des VHB

Ob überhaupt und inwieweit Unternehmen aktiv Steuern planen, war lange Zeit ohne Insiderwissen nicht oder nur schwer feststellbar. Gegen Ende des 19. Jahrhunderts hatte der Gesetzgeber noch hohes Vertrauen in die Steuermoral des ehrbaren, ordentlichen Kaufmanns, für den es undenkbar sei, den ihm gegebenen Ermessensspielraum zu seinem eigenen Vorteil zu „missbrauchen“.

Im vergangenen Jahrhundert richtete sich das akademische und praktische Interesse dann auf die Berechnung des Steuerbarwerts, der es ermöglichte, steuerliche Vorteile zu quantifizieren. Ende des 20. Jahrhunderts wurden Steuersparmodelle aktiv und erfolgreich beworben, und einzelne Konzerne nutzten die Globalisierung zur internationalen Steuerarbitrage.

Erst mit Beginn des 21. Jahrhunderts wurde es dank der zunehmenden Verfügbarkeit von Jahresabschluss- und manchmal auch Steuerdaten Interessierten möglich, über die Betrachtung von Einzelfällen hinaus den Umfang von Steuervermeidung mit umfassenden statistischen Auswertungen tausender Unternehmen zu schätzen.

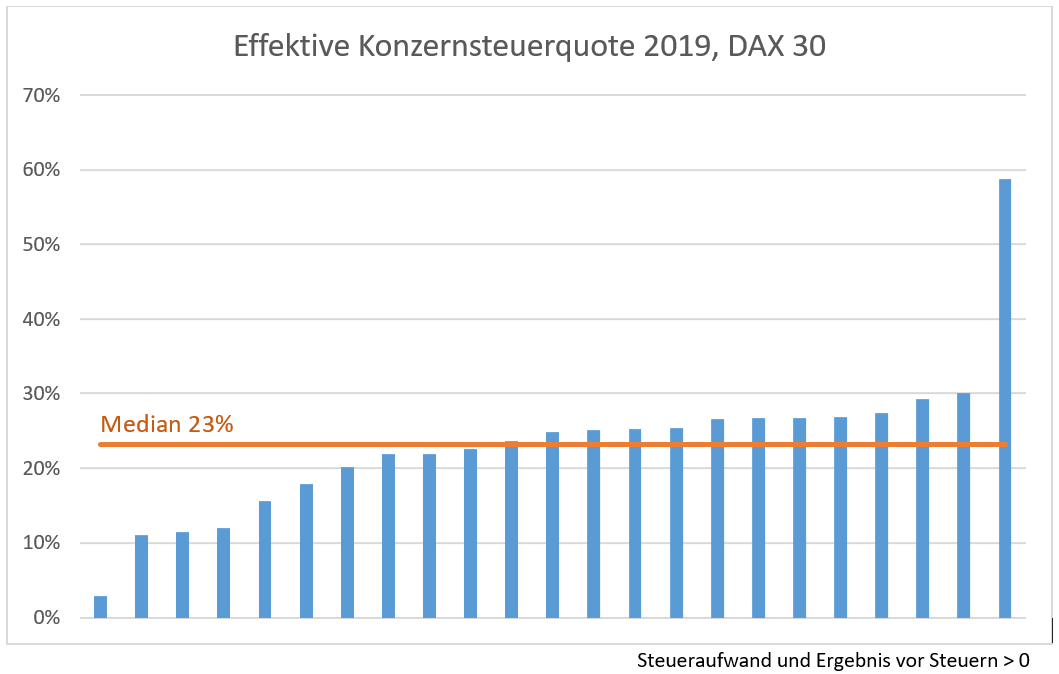

Als – wenngleich ungenaues – Maß für Steuervermeidung wird nun die effektive Steuerquote, das heißt der Steueraufwand in Relation zum Gewinn vor Steuern, bzw. Varianten davon, herangezogen. Ausgehend von der Annahme, dass der Gewinn vor Steuern den wirtschaftlichen Erfolg des Unternehmens zutreffend misst, unterstellt man somit, dass eine im Vergleich niedrige effektive Steuerquote Zeichen einer aktiven, bis hin zur „aggressiven“ Steuerplanung ist.

Die empirische Forschung der letzten 20 Jahre hat bestätigt, dass tatsächlich ein nennenswerter Teil der vor allem international agierenden Unternehmen eine signifikant niedrige effektive Steuerquote hat. Prominente Fälle wie Apple oder Starbucks befeuern diese Wahrnehmung. Das Ausmaß der Steuerplanung ist natürlich abhängig von nationalen Anti-Missbrauchsbestimmungen, welche sich z.B. in Deutschland als durchaus wirksam erweisen (vgl. Grafik, Median 23%). Determinanten, Kanäle (z.B. Finanzierung, Transferpreise) und Konsequenzen der Steuerplanung für z.B. Investitions- und Standortentscheidungen wurden und werden eingehend erforscht.

Die zeitliche Koinzidenz der Finanzkrise und die damit einhergehenden Budgetnöte der industrialisierten Länder sowie öffentliche Empörung haben nun dazu geführt, dass politische Institutionen und Entscheidungsträger, insbesondere OECD und EU, auf diese Forschungsergebnisse Bezug nahmen und der Steuerplanung den Kampf ansagten. Einige der dabei getroffenen Maßnahmen führen zu zunehmender Transparenz der Steuerbelastung der Unternehmen.

Dies führt uns zum Ausblick: Zwar wird die effektive Steuerquote, trotz so mancher Schwäche in ihrer Aussagekraft, auch weiterhin relevantes Maß der Steuerplanung bleiben, wird aber bereichert durch zusätzliche Berichtspflichten wie Länderbezogene Berichterstattung, Offenlegung von Steuerstrategien, Nachhaltigkeitsberichte, oder Offenlegung potenziell „aggressiver“ Gestaltungen. Unternehmen erhalten damit Gelegenheit sich zu erklären, die interessierte Öffentlichkeit erhält zusätzliche Einblicke, und die Forschung erhält weitere Daten zur besseren Analyse der Steuerplanung der Unternehmen.

Zusammenfassend ist zu sagen, dass die Erforschung der Wirkung von Steuern auf Unternehmen während der letzten 100 Jahre gerade in jüngster Zeit zu deutlichen politischen Konsequenzen geführt hat, und diese wiederum die künftige Forschung bereichern.

Autorin